Immer wieder wird es in der öffentlichen Debatte laut, weil als nachhaltig beworbene Fonds nur wenig nachhaltige Substanz aufweisen. Auch wenn dies nur einzelne Produkte betrifft, schadet es der gesamten Branche und verunsichert Investor*innen. Das Grundproblem ist ein fehlendes einheitliches und allgemein verbindliches Verständnis von Nachhaltigkeit. In diesem Beitrag möchten wir eine Einschätzung geben, worauf es bei einem nachhaltigen Fondsprodukt ankommt und welche Aspekte bei einer Beurteilung relevant sind.

Ausschlüsse aus gutem Grund – Anlagerichtlinien im Fokus

Eine Form, wie sich das variierende Verständnis von Nachhaltigkeit in Bezug auf Finanzprodukte ausprägt, ist der Ausschluss von Geschäftsfeldern und -praktiken. Sogenannte Ausschlusskriterien sind zentraler Bestandteil der Anlagepolitik eines nachhaltigen Finanzprodukts. In unserem Fonds-Check stehen daher ein geeigneter Nachhaltigkeitsansatz und die Anlagerichtlinien im Vordergrund bei der Beurteilung von Nachhaltigkeitsfonds – denn diese bilden den Rahmen, um Gelder in nachhaltige Geschäftsfelder und Branchen zu lenken. So werden bei entsprechenden Anlagerichtlinien nicht oder weniger nachhaltige Geschäftsfelder und -praktiken von vornherein ausgeschlossen – wie etwa Kohlestromerzeugung, Ölförderung, Herstellung von Pestiziden, Massentierhaltung oder Verletzung von Arbeits- oder Menschenrechten. Ein Ansatz wie z. B. „Best-in-Class“, der wenige oder gar keine nachhaltigkeitsnegativen Branchen ausschließt, sondern in der Regel für die ESG-besten Unternehmen aller Branchen offen ist, führt dagegen bei genauerer Betrachtung bei Anleger*innen häufig zu Verwunderung oder gar Entrüstung.

ESG-Management oder -Performance kann ein ergänzender Teil eines guten Fondskonzeptes sein. Zentral sind Anlagerichtlinien, die ein möglichst ambitioniertes und nachvollziehbares Verständnis von Nachhaltigkeit beinhalten und widerspiegeln, wie es etwa vom Forum für nachhaltige Geldanlagen (FNG) in seinem Mindeststandard für Nachhaltigkeitsfonds vertreten und definiert wird. Warum ein Ansatz, der sich ausschließlich auf ESG-Performance stützt und keine Geschäftsfelder ausschließt, für einen Nachhaltigkeitsfonds zu kurz greift, soll im Folgenden dargestellt werden.

E-S-G – oder: es ist nicht so einfach

Wer schneidet bei der Bewertung von Nachhaltigkeit besser ab: ein Windkraftanlagenhersteller oder ein Ölkonzern? Fragen dieser Art werden bei Nachhaltigkeitsbewertungen von Unternehmen immer wieder diskutiert. Allgemein wird – vor allem unter Nicht-ESG-Kennern – eine Branche wie die der Erneuerbaren Energien als ökologisch nachhaltiger bewertet als eine Branche rund um fossile Energie. Intuitiv leuchtet das ein und ist in vielerlei Hinsicht auch zutreffend. Wenn aber konkrete ESG-Aspekte wie z. B. Arbeitsbedingungen oder eine konzernweite Klimastrategie mit Zielen, Maßnahmen, Berichterstattung und Monitoring miteinbezogen werden, kann das Ergebnis anders ausfallen: Ein großer Ölkonzern kann diesbezüglich besser abschneiden als der mittelgroße Windkraftanlagenhersteller, der möglicherweise keinen Betriebsrat oder keine umfassenden Fortbildungs- und Gesundheitsprogramme für seine Angestellten bietet und auch keine groß angelegte Klimastrategie aufgestellt hat.

Wie lassen sich diese Aspekte – Geschäftsaktivitäten versus ESG-Management – für eine Bewertung in Beziehung zueinander setzen? Hier verfolgen nachhaltige Fondskonzepte unterschiedliche Richtungen. Erfolgreiches ESG-Management korreliert oft mit der Unternehmensgröße, ist also nicht ausschließlich eine Frage der Ausrichtung, sondern auch eine Frage der Kapazität. In der Praxis kommt es daher häufig zu Fällen, dass Unternehmen, deren Geschäftsmodell wenig nachhaltig ist, zu einer besseren ESG-Bewertung kommen als sogenannte „Pure Player“ wie Windkrafthersteller, Start-ups im Bereich Plastikvermeidung oder etwa Altenpflegeheime.

„Nachhaltigkeitsbewertungen sind komplex und vielschichtig: Gute Arbeitsbedingungen, Gleichberechtigung in Bezug auf die Mitarbeitenden, ein gutes betriebliches Wasser- und Biodiversitätsmanagement spielen genauso eine Rolle wie die Lieferkette, das Vorhandensein eines Betriebsrats, einer Strategie gegen Korruption oder eines Bekenntnisses und Managementsystems zur Einhaltung der ILO-Kernarbeitsnormen – nicht zuletzt ist natürlich die Geschäftsaktivität relevant.“

Fakt ist: Je nach Definition existieren verschiedene Grundlagen für eine Bewertung der Nachhaltigkeit eines Unternehmens. Wenn ein Gegenstand von unterschiedlichen Seiten betrachtet wird, die jeweils unterschiedliche Definitionen dieses Gegenstands zugrunde legen, ist die logische Folge ein voneinander abweichendes Ergebnis – in unserem Fall ESG-Scores oder -Bewertungen. Kein Wunder also, dass die unterschiedlichen methodischen Herangehensweisen in nachhaltigen Fondskonzepten zu mehrdeutigen Sichtweisen in Bezug auf Nachhaltigkeit führen und somit auch Investor*innen verunsichern können.

Der Fonds-Check Nachhaltigkeit: Externe Zertifizierung nachhaltiger Finanzprodukte

In unserem Fonds-Check werden Finanzprodukte an ihrem eigenen Anspruch gemessen und anhand ihres Nachhaltigkeitskonzepts eingeschätzt. Der imug-rating-Ansatz wendet sich insbesondere an Investmentfonds mit dem Fokus auf illiquiden Assetklassen wie Immobilien und Beteiligungen (PE), aber auch die Bewertung von Sparbriefen, Verbriefungen oder anderen Spezialthemen ist möglich. Im Vordergrund stehen hier immer Glaubwürdigkeit und Stringenz des Ansatzes. Wir möchten mit unserem Gutachten vor allem für institutionelle Anleger*innen Transparenz schaffen und Anbieter*innen entsprechender Finanzprodukte mit unserem Label zu geeigneter Kommunikation und Platzierung ihres nachhaltigen Produkts verhelfen.

Eine umfassende Prüfung für mehr Glaubwürdigkeit und Transparenz

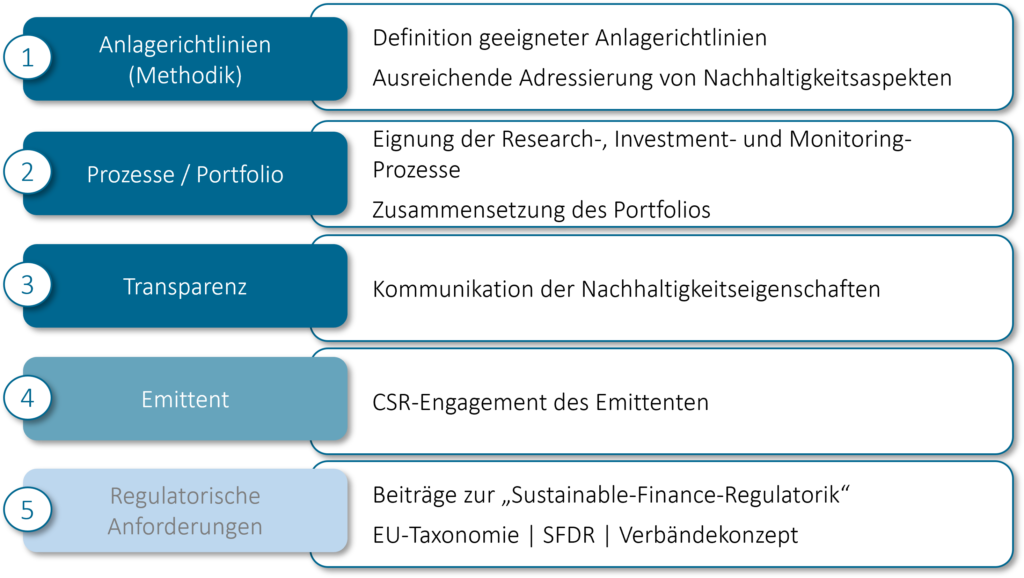

Für die Beurteilung betrachten wir die Anlagerichtlinien eines Fonds, die Zusammensetzung des Portfolios, die Transparenz im Sinne der Kommunikation von Nachhaltigkeitseigenschaften sowie den Emittenten selbst im Hinblick auf dessen CSR- oder ESG-Management. Zudem prüfen wir im Zuge des Fonds-Checks die Prozesse, die hinter Research, Investment und Monitoring stehen – ob diese geeignet sind für eine Auswahl und ein Monitoring entsprechender nachhaltiger Titel und Anleihen. Auch die Taxonomie-Fähigkeit und die Erfüllung regulatorischer Anforderungen (SFDR oder Verbändekonzept) kann im Check abgedeckt werden. Am Ende stehen ein Testat oder Gutachten als Beleg für das nachhaltige Finanzprodukt als „für nachhaltigkeitsorientierte Anleger*innen geeignet“. Dieses Gutachten kann unterstützend für die Finanzmarktkommunikation genutzt werden.

In der Praxis sehen die Schritte im Fonds-Check so aus:

- Anlagerichtlinien: Hier beleuchten wir, ob eine ausreichende Adressierung von Nachhaltigkeitsaspekten gegeben ist. Dabei orientieren wir uns an den FNG-Kriterien für nachhaltige Investitionen bzw. nachhaltige Geldanlagen. Ausschlusskriterien sind dabei ein zentrales Element – sonst bleibt ein Fonds für alle Branchen offen, was vor allem in der Nachhaltigkeitsperspektive überraschen und Anleger*innen sowie die Öffentlichkeit vor den Kopf stoßen kann.

- Portfolio: Im nächsten Schritt betrachten wir die investierten Titel im Portfolio genauer im Hinblick darauf, ob sie die Anlagerichtlinien in Form von Ausschluss- und ggf. Positivkriterien einhalten und den sonstigen festgeschriebenen Ansprüchen des Fonds standhalten und genügen. Somit werden Research-, Investment- und Monitoring-Prozesse des Finanzprodukts untersucht und das Portfolio einer Prüfung unterzogen.

- Transparenz: Was wir aus oben genannten Gründen ebenfalls als elementaren Bestandteil prüfen, ist die Transparenz gegenüber Anleger*innen: Hat das Fondsmanagement ausreichend dargestellt, welchen Ansatz es mit dem Fonds verfolgt und nach welchen Prinzipien es Emittenten und Bonds auswählt? Dies ist ein grundlegender Bestandteil unseres Fonds-Checks, der für mehr Klarheit auf dem Anlagemarkt sorgen kann, die dringend benötigt wird.

- Zudem wird der Emittent des Finanzprodukts – die Fondsgesellschaft, die Bank oder der Asset Manager – in Bezug auf sein CSR- und ESG-Management betrachtet. Existieren von seiner Seite aus Anstrengungen in Bezug auf gute Unternehmensführung, Betriebsökologie und die sozialen Aspekte von Nachhaltigkeit in Bezug auf die Mitarbeitenden?

- Auch die Taxonomie-Fähigkeit und die Erfüllung regulatorischer Anforderungen (SFDR oder Verbändekonzept) kann in unseren Checks mit abgedeckt werden.

Ein Finanzprodukt, das von imug rating als „für nachhaltigkeitsorientierte Anleger*innen geeignet“ eingestuft wird, durchläuft somit eine ganzheitliche Prüfung: Es verfügt über strenge Anlagerichtlinien und geeignete Prozesse zur Auswahl und Monitoring der Titel im Portfolio. Darüber hinaus betreibt der Emittent eine transparente Kommunikation seines Nachhaltigkeitsansatzes, der für das Finanzprodukt angewandt wird, und verfügt zudem in aller Regel über ein eigenes CSR-Management.

Sie möchten Ihr nachhaltiges Fondsprodukt ebenfalls unabhängig überprüfen lassen? Schreiben Sie uns gerne an.